マイカーローン(自動車ローン)とは?審査の基準や借り入れまでの流れ、審査に落ちたときの対処法を解説

※本コラムの内容は、当社の商品の内容を説明するものではありません。

更新日:

マイカーローンとは、 車関連の資金調達を目的として使用するローンです。車の購入のみならず、車検費用や修理の資金として使えるものもあります。

マイカーローンには仮審査と本審査があり、審査では申込者の属性情報や信用情報などが確認されます。審査に通ったあとに審査の有効期間が定められている場合があるため、有効期間を過ぎないように手続きを進めることが重要です。

- マイカーローンとは、車関連の資金調達を目的として使用するローン

- マイカーローンの審査には、基本的に仮審査と本審査がある

- マイカーローンの審査では、属性情報や信用情報などが確認される

マイカーローンとは:車関連の資金調達を目的で使用するローン

マイカーローンとは、おもに車を購入するときに使用するローンです。購入代金のすべて、あるいは一部などを借り入れできるローンで、「自動車ローン」「オートローン」「カーローン」と呼ばれることもあります。

※本記事では購入者本人が金融機関に申し込みをするローンをマイカーローンとします。

マイカーローンの資金使途はローンの種類によってさまざまですが、以下の例のように車に関連する資金に使えるものもあります。

マイカーローンの資金使途の例

- 新車や中古車、バイクの購入

- 車検・修理・付属機器の購入資金

- 運転免許証の取得資金、などの車関連資金

借入回数は、申し込みごとに1回までです。契約時に金利や返済期間、毎月の返済額などが決められ、計画に沿って返済していきます。

マイカーローンの申し込み条件の例は以下のとおりです。

| 対象者 | 満18歳以上~完済時満70歳以下 |

|---|---|

| 保証人の有無 | 原則なし |

| 金利 | 年1.40~3.95% |

| 最高融資額 | 1,000万円以内 |

| 融資期間 | 6カ月以上10年以内 |

申込対象者は年齢のほか、年収や勤続年数の条件が設けられているところもあります。金融機関によって条件が異なるため、申し込む金融機関のWEBサイトを確認してみてください。

マイカーローンとディーラーローンの違い

車を購入する費用の借り入れにはマイカーローンのほかに、ディーラーローンもあります。マイカーローンは銀行や信用金庫といった金融機関から、車の購入者自身で借り入れ、かつ車を購入し、金融機関に対して借り入れた金額を返済するローンです。一方で、一般的なディーラーローンは ディーラー(販売店)提携の信販会社が購入者に代わり、ディーラーに対して代金を立て替え、購入者は信販会社に対して、代金を返済するローンです。マイカーローンとディーラーローンの違いには、以下のようなものがあります。

| マイカーローン | 一般的なディーラーローン | |

|---|---|---|

| 所有者 | 車の購入者 | 契約期間中は信販会社が 所有権を留保 |

| 金利の目安 |

金利が低い傾向 (年1.2%~4%程度) |

金利が高い傾向 (年3.5%~9%程度) |

| 保証料 | 負担なしのことが多い | 購入者が負担することが多い |

| 繰り上げ返済 | 手数料なしのことが多い | 手数料が発生することが多い |

| 返済期間 | 比較的長い | 比較的短い |

| 手続き | 購入者自ら手続きを行う | ディーラーにて手続きが可能 |

ディーラーローンの場合、ローンが完済になるまでは車の所有者は信販会社です。そのため、ローンの返済中は車の売却や譲渡が原則できませんので注意しましょう。

一般的に、金利はマイカーローンのほうが低いとされています。ディーラーローンはマイカーローンと比べて返済期間が短い傾向があり、返済期間が短くなる分、月々の返済額が高くなる可能性が高いでしょう。

マイカーローンの申し込みから融資までの流れ

マイカーローンの審査は、仮審査と本審査の2段階で行われます。申し込みの詳細の流れは金融機関によって異なりますが、ここでは一般的な流れを説明します。

1.仮審査の申し込み(WEBまたは来店)

金融機関のWEBサイトや店舗などで、マイカーローンの仮審査に申し込みます。仮審査に申し込むからといって、必ずしも契約する必要はありません。審査の結果を受けたあと、申し込みをキャンセルすることも可能です。

仮審査を申し込むためには、以下を例とした情報を入力します。

- 借入希望額

- 返済期間

- 車の情報

- 収入情報 など

最近は、申し込みがWEBで完結できて来店不要である金融機関もあります。

申し込み前には、金融機関のWEBサイトでシミュレーションをしておきましょう。おおよその金利や返済期間を把握し、月々の返済額を確認しておくと安心です。

2.仮審査

仮審査はマイカーローンの審査における最初のステップで、申込者の返済能力を簡易的に確認するための審査です。

仮審査は金融機関のWEBサイトや店舗で情報を入力することで、簡単に申し込めます。購入先が未定であっても、仮審査を受けられる場合もあります。購入先が未定で仮審査を申し込む場合は、契約手続きまでに購入先を決めるようにしましょう。

仮審査では、「審査条件を満たしているか」「滞りなく返済できるか」などを確認されます。仮審査にかかる時間は金融機関によって異なりますが、最短当日に通知している場合もあります。

3.仮審査結果の通知

仮審査で審査結果が「通過」となった場合、そのあとの本審査に進みます。本審査に進む場合、審査にあたって必要な書類の提出を求められます。

審査に必要な書類の例

- 収入証明書

- 車の注文書

- 本人確認書類(運転免許証など)

仮審査通過の連絡が来るまでに、あらかじめ必要書類を用意しておくと審査がスムーズです。

4.本審査

本審査では借り手の収入や職業、居住歴、借入履歴などを詳しく確認されます。車の価格・状態も確認対象です。

本審査では、借り手の返済能力をより正確に評価するために、実際の信用情報などを踏まえて融資を判断します。ほかの借り入れの状況や「過去の債務履歴に問題がないか」などが確認の観点です。本審査を通して、借り手の返済能力を評価し、適切な金利や返済期間を決めます。

5.審査結果の通知・契約の案内

本審査が完了すると、審査結果の通知が届きます。審査結果の通知までにかかる時間は金融機関によって異なりますが、数日~数週間ほどかかるのが一般的です。

本審査で審査結果が「通過」となった場合、借入金額や金利、返済期間が決まり、借り手はマイカーローンを利用できるようになります。審査結果には、「審査結果の連絡から借り入れまで180日間」といった有効期間があります。有効期間を過ぎると再度審査の申し込みが必要となるため注意しましょう。

6.契約手続き・正式な申し込み

審査の結果を確認して、契約するかどうかを決めます。「審査通過=契約」ではありません。金融機関が決めた借入金額や金利が希望に合わなかった場合、審査後にキャンセルすることも基本的に可能です。

契約する場合は、指示に従って契約書などを記入して契約を進めます。契約のタイミングで、本人確認書類の提出などが求められるケースもあります。

7.融資

必要な書類の提出や手続きを終えたら、本契約となります。手続き完了後に契約者名義の口座にお金が振り込まれ、返済がスタートします。

返済が始まったら、毎月決まった金額を返済していきましょう。

マイカーローンの審査で確認される内容

マイカーローンの審査基準や内容は公開されていません。そのため、「なぜ審査に落ちたか」「なぜ通過したか」といった審査結果の理由も伝えられません。

ここでは、一般的に考えられるマイカーローンの審査内容を説明します。

属性情報:年齢や勤務先など申込者の情報

マイカーローンの審査では、年齢や勤務先など申込者の属性情報を確認されます。

確認される属性情報の例

- 年齢

- 家族構成

- 持ち家か賃貸か

- 勤務形態

- 収入

- 勤務先

- 勤続年数 など

マイカーローンの返済能力を確認するためには、収入や勤続年数などの属性情報がひとつの基準になると考えられています。勤続年数が長い方や収入が高い方は、審査に通る可能性が高いでしょう。

一方で専業主婦や学生、無職の方はマイカーローンを申し込めない可能性があります。金融機関によっては、継続した収入があればパートやアルバイトの方でも申し込み可となる場合もあるため、申込先の金融機関に確認してみてください。

属性情報は、借入申込書や提出された書類に基づいて確認されます。申込者が正確な情報を提供することは、スムーズな審査や借り入れの決定に役立ちます。

信用情報:ローンやクレジットカードの取引履歴

マイカーローンの審査では、信用情報が確認されます。

信用情報とは

個人が借り入れや返済を行った履歴や、滞納や債務整理の有無、クレジットカードの利用履歴など、個人の信用力を判断するための情報のこと。

信用情報は、信用情報機関が管理しています。信用情報機関とは、消費者と金融機関の健全な信用取引を支えるために、加盟する金融機関から登録されるクレジットやローンに関する信用情報を扱う機関です。

金融機関は審査を行うにあたり、申込者の同意を得たうえで信用情報機関から信用情報を取得します。信用情報をもとに、借り手の返済能力や信用力を判断します。

車の情報や用途

審査では、融資対象となる車両の情報や用途についても確認されます。以下は、一般的に本審査で確認される車の情報と用途に関する例です。

車両情報

- 車種

- 年式

- 走行距離

- 車両価格

- ナンバープレートの番号や登録証明書の番号 など

車両の用途

- 個人用途か法人用途か

- 車両の所有者が申込者自身か、あるいは家族や会社など第三者が所有している場合はその関係性や所有者の情報

- 車両を購入する目的や用途が何であるか(通勤、レジャー、営業用、物流など)

- 車両の使用頻度

- 車両の走行距離 など

車両情報や車両の用途もマイカーローンの審査にあたって重要な項目となるため、誤りがないように入力しましょう。

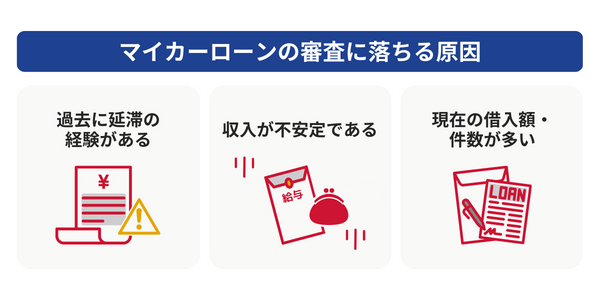

マイカーローンの審査に落ちる原因とは

マイカーローンの審査に落ちた場合であっても、審査に落ちた理由は基本的に伝えられません。そのため審査に落ちた原因は特定できませんが、一般的に考えられている審査に落ちたときの原因を説明します。

過去に延滞の経験がある

クレジットカードの支払いやほかのローンの返済が延滞していたり、債務整理や自己破産の経験があったりする場合、審査に落ちる可能性が高いです。審査では、申込者の信用情報から「過去に延滞の経験がないか」「債務整理の経験がないか」などを確認されることがあるためです。

延滞の履歴を自ら申請していなくても、金融機関が審査で信用情報を確認する際に延滞の情報は伝わります。契約内容や返済状況などの信用情報が保有される期間は、「契約期間中」および「契約終了後5年以内」と定められているため、延滞の経験がある場合は、その期間を避けることを検討しましょう。

収入が不安定である

マイカーローンは長期間にわたって返済する必要があるため、収入が安定していることを求められます。

アルバイトや派遣社員のような正社員以外の雇用形態や、収入が少ない場合は審査に落ちる可能性があります。また、勤続年数も重要な審査ポイントとなっているため、マイカーローンを申し込む際には、1年以上の勤続年数があるとよいでしょう。

現在の借入額・件数が多い

マイカーローンを利用する前に、既にほかのローンやクレジットカードなどで多額の借り入れがある場合や、借入件数が多い場合は審査に落ちることがあります。金融機関から「マイカーローンを契約しても返済できないのではないか」と判断される可能性があるためです。

既に借り入れがある方は完済したり、借入件数を減らしたりしてからマイカーローンに申し込むのもひとつの手段です。

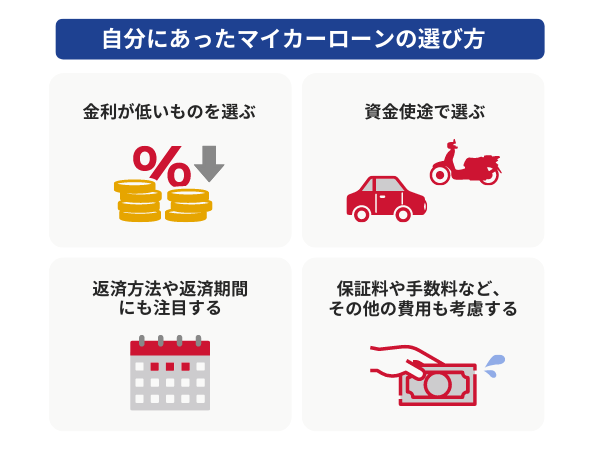

自分に合ったマイカーローンの選び方

マイカーローンの借入先はさまざまな金融機関から選べるため、「自分に合ったマイカーローンを決めるのが難しい」と思う方もいるかもしれません。ここでは、自分に合ったマイカーローンの選び方のポイントを説明します。

金利が低いものを選ぶ

マイカーローンを選ぶときは、金利が低いものを選ぶようにしましょう。金利とは借入金額に対する利息の割合です。金利が低いほど、利息の負担が少なくなります。

実際に適用される金利は、審査の結果が出るまでわかりません。審査の前に「自分の借入額の場合だと、どれくらいの金利になるのか」を確認しておくとよいでしょう。

一般的に金融機関が表示している金利は、〇〇%~〇〇%と幅があります。下限金利が適用されるとは限らないため、上限金利を比較して確認しておくとよいでしょう。

資金使途で選ぶ

一口にマイカーローンといっても、資金の使い道はさまざまです。普通車・軽自動車・バイクの購入資金だけを対象にしている場合もあれば、修理費用・運転免許証の取得資金などを対象にしているものもあります。

金融機関のWEBサイトなどで、自分が希望する使い道を対象としているかを確認したうえで申し込むようにしましょう。

返済方法や返済期間を考慮する

マイカーローンの返済方法には、口座振替、銀行振込、ATM返済などの種類があります。自分に合った返済方法を利用できる金融機関を選びましょう。

返済期間は、支払総額に大きく影響します。基本的に、返済期間が長期になれば月々の返済額は少なくなりますが、支払総額は増えます。短期間で返済すれば月々の返済額は高くなりますが、支払総額は少なくなる仕組みです。自分の返済能力や予算にあった返済期間を設定できるものを選択しましょう。

保証料や手数料など、そのほかの費用も考慮する

マイカーローンは保証料や手数料、繰り上げ返済手数料等の費用がかからないことが多いですが、金融機関によってはかかることもあるので事前に確認をしましょう。

マイカーローンを利用する際の注意点

マイカーローンを利用する際には、以下の点に注意しましょう。

- 審査結果には有効期間がある

- 契約内容を正しく理解する

- シミュレーションをして返済計画を立ててから契約する

審査結果には有効期間がある

マイカーローンを申し込むにあたり、「納車日が先だが、前もって仮審査や本審査を受けておこう」「まだ必要な金額が決まっていないため、とりあえず仮審査だけ受けよう」という場合もあるかもしれません。納車前に前もって審査を受けておくことは可能ですが、審査結果には有効期間がある点に注意しましょう。

有効期限は、例えば「仮審査通過から3カ月以内、本審査通過から180日以内に借り入れなければいけない」などと定められています。有効期間を過ぎた場合は、再度審査を申し込む必要があります。審査を終えたあと、有効期間を過ぎないように注意しましょう。

契約内容を正しく理解する

審査に通ったことに安心してすぐ契約をするのではなく、まずは契約内容をしっかりと理解するようにしましょう。契約前に確認したい内容には、以下のようなものがあります。

- 適用金利

- 完済年月

- 返済期間

- 保証会社 など

適用金利や返済期間を確認して、無理なく完済できる目途が立った状態で契約に進みましょう。

シミュレーションをして返済計画を立ててから契約する

マイカーローンは車を所有するために必要な資金を提供する手段として、有用な選択肢です。

返済期間中は、金利と元金を返済するための十分な収入が必要となります。返済能力を超えないように十分な計画を立て、車の選択について慎重に考えることが重要です。

返済計画を把握するためにも、マイカーローンに申し込む前に金融機関のWEBサイトなどを活用してシミュレーションを行いましょう。借入金額や返済期間、金利などを入力すると、毎月の返済金額や支払総額を確認できます。契約後は実際の返済計画に沿って期日までに返済していきます。

マイカーローンの審査に落ちたときの対処法

マイカーローンの審査に落ちたとき、以下のような対処法があります。

- 信用情報を照会し、原因を推測する

- 借入希望額を減らし、期間を開けて再度申し込む

- 別のマイカーローンに申し込む

信用情報を照会し、原因を推測する

マイカーローンの審査に落ちたとしても、落ちた原因は通知されません。審査に落ちた原因のひとつとして、信用情報の内容が挙げられます。

信用情報機関に信用情報を開示してもらえば、ある程度の原因を推測することが可能です。開示は500円から1500円の手数料がかかり、インターネットや郵送で開示結果を確認できます。信用情報を開示してもらうと、クレジットやローンの残高や延滞、法的手続きの有無などがわかります。

信用情報機関

- CIC

- JICC

信用情報を照会した結果、延滞の履歴など不利な情報があった場合は、それらを解決したうえでマイカーローンの申し込みを検討するというのもひとつの選択肢です。契約内容や返済状況などの信用情報が保有される期間は、「契約期間中」および「契約終了後5年以内」と定められているため、その期間を避けるとよいでしょう。

借入希望額を減らし、期間を開けて再度申し込む

審査に通らなかった原因として、自分の返済能力を超えた金額を希望していた可能性があります。借入希望額を減らして申し込みをすれば、同じローンでも審査に通過できるかもしれません。

ただし、申し込みの記録は信用情報に6カ月間登録されます。短期間に続けて申し込みをすると審査で不利になる可能性があるため、最低でも6カ月は期間を開けてから申し込むのがよいでしょう。

別のマイカーローンに申し込む

マイカーローンの審査基準は、金融機関ごとに異なるといわれています。そのため、ひとつの金融機関に通らなくても、別の金融期間であれば審査に通る可能性があります。

ただし、別の金融機関で申し込むとしても、信用情報に問題がある方や勤務形態などの条件を満たしていない方は審査に通らない可能性が高いです。別のマイカーローンに申し込む前に、信用情報に問題がないことや、申込条件を満たしていることを確認しましょう。

別のローンに申し込む

マイカーローン以外にも、カードローンやフリーローンなどで借り入れて車の購入費用にすることは可能です。カードローンやフリーローンは、利用目的が限定されていません。

マイカーローンは仮審査・本審査の2段階で審査が行われ、手続きもやや複雑ですが、カードローンやフリーローンは1回の審査が基本です。

資金の調達方法としてマイカーローンにこだわらない方は、カードローンやフリーローンも検討してみるとよいでしょう。

マイカーローン以外に資金を調達する手段

ここでは、マイカーローン以外で車のための資金を調達できる手段を3つ説明します。

- カードローン

- フリーローン

- クレジットカードのキャッシング

カードローン

カードローンとは、銀行や信販、消費者金融業者などの金融機関が提供する個人向けの融資商品です。コンビニや銀行のATMで現金を引き出す・インターネットから自分の口座への振り込みを依頼するといった手段で、借入可能額まで何回でも借り入れができます。

カードローンのメリットとデメリットは、それぞれ以下のとおりです。

カードローンのメリット

- お金の使い道が限定されない

- 借入可能額内なら繰り返し借り入れができる

- 担保や保証人なしで契約できる

- 当日の融資に対応するカードローンもある

カードローンのデメリット

- マイカーローンやフリーローンより金利が高い傾向がある

- 繰り返し借り入れができるため返済計画が立てづらい

- マイカーローンやフリーローンより借り入れられる金額が少ない場合がある

カードローンはお金の使い道が限定されておらず、借入可能額内であれば何度でも借り入れができるというメリットがあります。一方で何度でも借り入れができるために、追加の借り入れを行ったときに事前に立てた返済計画から乖離してしまい、管理が複雑になる可能性もあります。

フリーローン

フリーローンとは、おもに銀行や信販会社などの金融機関が取り扱っている個人ローンです。フリーローンのメリットとデメリットは、それぞれ以下のとおりです。

フリーローンのメリット

- お金の使い道が限定されない

- 基本的に担保や保証人なしで契約できる

- マイカーローンより手続きがやや簡易的

フリーローンのデメリット

- マイカーローンより金利が高い傾向がある

車関連の費用を対象としているマイカーローンとは異なり、フリーローンは借入金の使い道が限定されていません。原則として事業やギャンブル以外の資金使途であれば使い道は自由です。借入回数は申し込みごとに1回で、カードローンより返済期間が短い傾向があります。一方で、マイカーローンより金利が高い傾向があるといったデメリットもあります。

クレジットカードのキャッシング

クレジットカード付帯のキャッシングとは、クレジットカードで現金の借り入れができる機能です。クレジットカードを作成するときにキャッシング枠をつけるかどうかを選択できます。

お手持ちのクレジットカードにキャッシング枠が付帯している場合は、クレジットカードを使って借入可能額の範囲内で現金の借り入れが可能です。キャッシング枠が付帯していない場合は、申し込んで審査を通過することでキャッシング機能を利用できます。

クレジットカードのキャッシングのメリットとデメリットは、それぞれ以下のとおりです。

キャッシングのメリット

- お金の使い道が限定されない

- 借入可能額内なら繰り返し借り入れができる

- 担保や保証人なしで契約できる

キャッシングのデメリット

- マイカーローンやフリーローン、カードローンより金利が高い傾向がある

- 繰り返し借り入れができるため返済計画が立てにくい

- ショッピング枠が減る

- 借り入れができる金額が比較的少ない

キャッシングはお金の使い道が限定されず、借入可能額内であれば繰り返し借り入れができます。一方で金利が高い傾向があり、借り入れができる金額が比較的少ないというデメリットがあります。

よくある質問

マイカーローンの審査は厳しいですか?

マイカーローンの審査の基準は一般に公開されていません。そのため、審査に落ちる基準を把握することはできませんが、以下のいずれかにあてはまる場合、審査に落ちる可能性が高いと考えられています。

- 過去に延滞の経験がある

- 収入が不安定である

- 現在の借入額・件数が多い

詳しくは「マイカーローンの審査に落ちる原因とは」でも解説しています。

マイカーローンを借り入れるまでの流れを教えてください

マイカーローンを借り入れるまでの流れは以下のとおりです。

- 仮審査の申し込み(WEBまたは来店)

- 仮審査

- 仮審査結果の通知

- 本審査

- 審査結果の通知・契約の案内

- 契約手続き・正式な申し込み

- 融資

詳しくは「マイカーローンの申し込みから融資までの流れ」をご覧ください。

マイカーローンの審査で必要書類は何ですか?

マイカーローンの審査では、以下の書類を求められることがあります。金融機関によって必要な書類が異なるため、申込先の金融機関に確認してみてください。

- 本人確認書類(運転免許証やパスポートなど)

- ローンの使い道を確認できる書類(見積書や契約書、車検証など)

- 収入を確認できる書類(源泉徴収票や確定申告書など)

保険代理店の実務経験を生かして、執筆業や講師業も行う。