医療ローンとは?審査や金利、手続きの流れを徹底解説

※本コラムの内容は、当社の商品の内容を説明するものではありません。

更新日:

医療ローンとは、医療関連の支払い目的で使用するローンのことです。保険が適用されない治療など自己負担額が高額となる場合に医療ローンを利用すると、支払いを複数回に分けられ負担が軽減されます。

医療ローンには必ず審査があります。借入先によって金利が異なるため、申し込む前にシミュレーションをして返済の計画を立てることが重要です。

- 医療ローンとは、医療関連の支払い目的で使用するローンのこと

- 医療ローンの種類によっては、美容整形や脱毛、レーシックでも利用が可能

- 医療ローンの金利は、年3.0~15.0%ほどであることが一般的

医療ローン:医療関連の支払い目的で使用するローン

医療ローン(メディカルローン)とは、医療費の支払い目的に限定されたローンのことです。

通常の医療費は健康保険や公的な医療制度によって一部負担されますが、自己負担分や保険が適用されない特定の治療や手術などには高額な費用がかかる場合があります。医療費の負担が大きい場合に医療ローンを利用すると、複数回に分けて無理なく支払いができるため負担を軽減することが可能です。医療ローンの種類によって異なりますが、担保や保証人なしで契約できる場合もあります。

利用前に知っておきたい医療ローンの基本情報

ここでは、医療ローンの対象となる治療や利用条件などを説明します。

医療ローンの対象となる治療

医療ローンは、以下のような場合に使用できます。

- 病気やケガの治療費

- 手術費用

- 入院費用 など

これら以外にも、保険の適用外となる治療や施術でも利用が可能です。医療ローンの対象となる項目やそれぞれの医療費の目安は以下のとおりです。

| 項目 | 費用 |

|---|---|

| 美容整形 | 数万円から数百万円以上。 手術の種類や規模によって大きく異なる。 |

| 脱毛 | 数万円から数十万円程度。 部位や回数によって異なる。 |

| 歯科治療 | 数万円から数百万円以上。 治療の内容や状態によって異なる。 |

| 不妊治療 | 数十万円から数百万円以上。 治療の種類や試行回数によって異なる。 |

| レーシック(視力矯正手術) | 数十万円程度。 手術方法や施設によって異なる。 |

| AGA治療 | 数万円から数十万円程度。 治療方法によって異なる。 |

治療費の相場は、治療の内容や地域によって異なります。具体的な治療内容や詳細な相場金額は、医療機関に直接相談してみましょう。

医療ローンの種類

医療ローンには、大きく分けて以下の2種類があります。

- クリニック・病院を通じて契約する医療ローン

- 銀行や貸金業者などの金融機関で直接契約する医療ローン

病院で案内される医療ローンは、信販会社が行っているものであることが多いです。病院で案内された医療ローンに申し込む場合、個人で金融機関とやりとりをする必要はなく病院で手続きを行います。

金融機関で直接契約する医療ローンは自らWEBサイトや店頭で申し込みます。種類によって金利や融資額が異なるため、自分にあったローンを検討することが大切です。

医療ローンの利用条件・対象者

医療ローンは誰でも申し込みできるわけではなく、利用条件や申し込み対象者が定められています。種類によって異なりますが、一般的には「申込時の年齢が満18歳以上60歳未満」などの年齢制限と、「安定・継続した収入を見込める方」という収入に関する条件が決められています。

安定した収入があれば基本的に申し込むことができますが、細かい条件などはローンによって異なるため、申し込む前に確認しましょう。

医療ローンの返済方法

医療ローンを契約したら、決められた金額を月々の返済日に少しずつ返済していきます。元金に加え、利息を含めて返済します。

少額の場合は基本的に数カ月で完済できますが、借入金額が高額の場合は数年~十数年かかることもあるでしょう。

医療ローンの審査

医療ローンに限らず、すべてのローン商品の申し込みの際には必ず審査が実施されます。審査の基準は公開されていませんが、一般的には属性情報と信用情報を確認されます。

審査で確認される属性情報や信用情報の例は、以下のとおりです。

属性情報

- 雇用形態(正社員、契約社員など)

- 勤続年数

- 収入 など

信用情報

- クレジットカードやローンの申し込み履歴

- 支払いや返済の遅延歴 など

申込内容をもとに審査を行うため、医療ローンを申し込む際は正しい情報を記入することが大切です。

医療ローンの審査で必要なもの

医療ローンの審査において、一般的に必要なものは以下のとおりです。

医療ローンの審査で必要なもの

- 本人確認書類:パスポートや運転免許証などの身分証明書

- 収入証明書:源泉徴収票や確定申告書など

- 治療に関する書類:医療機関からの見積書や診断書、治療計画書 など

審査において必要な書類は金融機関によって異なる場合があります。申し込む際には審査に必要な書類を確認して用意するようにしましょう。

医療ローンの金利は高い?金利の相場

医療ローンには金利がかかります。金利とは、借入金額に対する利息(手数料)の割合のことです。医療ローンの種類によって異なりますが、年3.0~15.0%ほどであることが一般的です。金利が低いほど利息の負担が少なくなるため、できるだけ金利の低いローンを選ぶとよいでしょう。

消費者金融や信販会社などのノンバンクが提供するローンより銀行や信用金庫などが提供する医療ローンのほうが金利が低い傾向があります。ただし、審査が複雑で時間がかかることが多いというデメリットもあります。

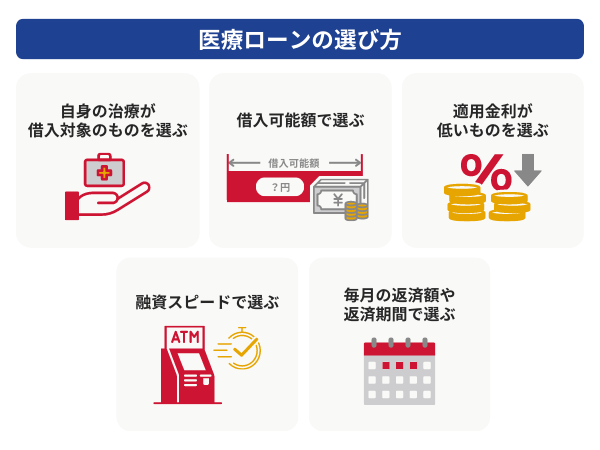

医療ローンの選び方

ここでは、自分で金融機関を探して医療ローンを選ぶときに確認するポイントを説明します。

自身の治療が借入対象のものを選ぶ

自分でローンに申し込む場合は自分の治療が借り入れの対象であるかを確認する必要があります。そもそも自分の治療が借り入れの対象外だった場合は、借り入れができません。

美容整形や脱毛などは対象にならない医療ローンもあります。自分が受ける治療が、申し込もうとしている医療ローンの対象であるかを事前に確認しましょう。

借入可能額で選ぶ

医療ローンを申し込むときは、必要な医療費分の資金を借りられるかどうかを確認するようにしましょう。医療ローンの借入可能額は最高で500万円ほどに設定されていることが多いですが、細かな金額設定は金融機関によって異なります。

申し込んだ医療ローンの融資額が医療費より少ない場合、残りは自己資金で支払わなければなりません。

適用金利が低いものを選ぶ

医療ローンを申し込むときは、金利が低いものを選ぶようにしましょう。

実際に適用される金利は、審査の結果が出るまでわかりません。審査の前に、金融機関のWEBサイトなどで「自分の借入額の場合だと、どれくらいの金利になるのか」を確認しておくとよいでしょう。

一般的に金融機関が表示している金利は、〇〇%~〇〇%と幅があります。下限金利が適用されるとは限らないため、最も高い金利を比較して確認しておくのがおすすめです。

融資スピードで選ぶ

「急な治療の出費でお金が必要」という場合は、融資のスピードで選ぶのもよいでしょう。医療ローンの融資までにかかる日数は、金融機関によって異なります。一般的に医療ローンは、治療内容や医療費用の確認、返済能力の確認などが行われるため、審査に時間がかかる傾向があります。

1週間以上かかる場合もあるため、できるだけ早くお金を用意する必要がある場合は融資までの早さで選ぶというのもひとつの考えです。

月々の返済額や返済期間で選ぶ

医療ローンを選ぶ場合、月々の返済額や返済期間で選ぶという考えもあります。

ローンの返済期間は、支払総額に大きく影響します。基本的に、月々の返済額が少なくなれば返済期間が長期になり、結果的に支払総額は増えます。短期間で返済すれば月々の返済額は高くなりますが、支払総額は少なくなる仕組みです。

医療ローンを申し込むときは、自分の返済能力や予算にあった月々の返済額・返済期間を設定できるものを選択するとよいでしょう。たとえ金利が低くても月々の返済額が少なければ支払済額が膨れ上がるため、事前にシミュレーションするのがおすすめです。

医療ローンの申し込みから融資の流れ

医療ローンの申込方法は、金融機関によって異なります。ここでは、申し込みから融資までの流れの例を説明します。

医療ローンを申し込む場合、病院やWEBから手続きを行います。仮審査の申し込みを行うと、1日から2週間程度で仮審査結果が届きます。仮審査に通過したら本審査の案内が送られてくるため、必要な書類を提出しましょう。

本審査に通過すると契約手続きに進み、融資が行われます。金融機関によっては仮審査がないところもあり、仮審査がない場合は申込後に本審査へと進みます。融資を受けたら月々の返済日までに決まった金額を返済していきます。借入金額をすべて返済し終えたら完済です。

医療ローンを利用するメリット

医療ローンを利用するメリットには、以下のようなものがあります。

高額な医療費を分割で返済できる

治療や手術を受けることになったとき、「医療費が高額で一括払いが難しい」というケースもあります。そのような場合に回数を分けて払える医療ローンを利用すると、医療費の負担を軽減できます。

急な医療費が発生してすぐに資金を用意できない場合でも、医療ローンを利用すれば必要な治療を受けられます。

保険が適用されない医療にも対応できる

医療ローンは、保険が適用されない医療でも対応が可能です。

医療保険が適用されない特定の治療や手術には、高額な費用がかかる傾向があります。例えば美容整形の場合、数万円~数十万円以上かかることもあるでしょう。また、最先端のがん治療なども保険が適用されず何百万とかかるケースがあります。

保険が適用されない治療に医療ローンを利用することで、保険適用外の費用をまかなうことができます。

カードローンやフリーローンより金利が低い

医療ローンのように資金使途が限定されているローンは「目的別ローン」と呼ばれ、金利が低めに設定されている傾向があります。ほかの目的別ローンである住宅ローンや自動車ローンなどよりは金利が高めかもしれませんが、資金使途が限定されていないカードローンやフリーローンよりは低いケースが多いです。

ローンの金利が低ければ、その分利息額・支払総額を抑えられるというメリットがあります。

医療ローンを利用する際の注意点

医療ローンを利用する際は以下の点に注意しましょう。

審査に通過しないと借りられない

医療ローンは、審査に通過しなければ利用できません。自身の信用情報や収入、返済能力によっては、借り入れができない、あるいは希望額より少ない額しか借りられない場合があります。過去にクレジットカードの支払いや他社ローンの返済で遅延した経験がある方は、通らない可能性が高くなります。利用条件を満たしているとしても審査に通るとは限らない点に注意しましょう。

また、医療ローンを追加で借り入れたい場合は、審査を改めて受ける必要があります。通院や治療箇所の追加などが必要で治療にかかる金額の合計が明確でない場合は、慎重に検討しましょう。

1回の審査で数万円ずつなどこまめに借り入れをしたい方は、借入可能額まで繰り返し借り入れができるカードローンを検討してみてください。

返済が長引くと、利息の負担が大きくなる

医療ローンは、返済が長引くほど利息の負担が大きくなる傾向があります。医療ローンはあくまで借り入れであるため、借入金額に対して利息が発生し、返済期間中は月々の返済が求められます。

適用金利がカードローンなどと比べて低かったとしても、月々の返済額が少なく返済期間が長引いた場合は、支払総額が膨れ上がるかもしれません。医療ローンを利用する前には返済計画を立てて、月々の返済額や返済期間、完済予定日などを明確にしておきましょう。

医療ローンの申し込み前には返済シミュレーションしてみよう

医療ローンを申し込む場合は、事前に返済シミュレーションを行うことをおすすめします。

医療ローンは高額な医療費の負担を軽減する有効な手段ですが、返済期間中は元金と利息を返済するための十分な収入が必要になります。返済能力を超えないように十分な計画を立て、申し込みを慎重に考えることが重要です。

医療ローンのWEBサイトにシミュレーションが掲載されているため、事前にシミュレーションを行って計画を立ててから利用するようにしましょう。店頭や病院にて医療ローンを申し込む場合は、スタッフに返済期間や返済額を確認しておくと安心です。

医療ローン以外で資金を調達する方法手段

医療ローン以外で医療費を調達する方法として、以下のような手段があります。それぞれ金利や融資までの時間などに違いがあるため、比較してみましょう。

| 金利 | 融資までの時間 | 利用上限 | 審査 | |

|---|---|---|---|---|

| 医療ローン | 3.0~15.0% | 即日~数週間 | 500万円 | あり |

| カードローン | 年1.5~18.0% | 最短当日 | 年収の3分の1以下 | あり |

| フリーローン (銀行のフリーローンの場合) |

年2.0~15.0% | 約2週間 | 700万円~1,000万円 | あり |

| クレジットカード分割払い | 年12.0~18.0% | - | - | なし (すでにクレジットカードを持っている場合) |

| 一括払い (現金またはクレジットカード) |

なし | - | 利用枠による (クレジットカードの場合) |

なし (現金またはすでにクレジットカードを持っている場合) |

カードローン

カードローンとは、金融機関が提供する個人向けの融資商品です。カードローンの使い道は限定されていないため、医療関連以外にも利用が可能です。例えば「美容整形を受けたいものの、医療ローンでは対応できない」という場合でも、カードローンは資金使途が自由であるため対応できます。

カードローンのメリットとデメリットは、それぞれ以下のとおりです。

カードローンのメリット

- 借入可能額内なら繰り返し借り入れできる

- 担保や保証人なしで契約できる

- 即日融資に対応するカードローンもある

カードローンのデメリット

- 医療ローンやフリーローンより金利が高い

- 医療ローンやフリーローンより借入可能額が少ない

カードローンは借入可能額まで何回でも借り入れが可能です。即日融資に対応するカードローンもあり、融資をスムーズに受けたい方におすすめといえるでしょう。

フリーローン

フリーローンとは、おもに銀行が取り扱っている個人ローンです。借り入れの資金使途を限定している医療ローンとは異なり、フリーローンは借入金額の使い道が定まっていません。

フリーローンのメリットとデメリットは、それぞれ以下のとおりです。

フリーローンのメリット

- 基本的に担保や保証人なしで契約できる

- 医療ローンより手続きがやや簡易的

フリーローンのデメリット

- 借り入れのたびに審査が必要

- 医療ローンより金利が高い

フリーローンは、カードローンと異なり借入可能額まで借り入れが繰り返しできる仕組みではありません。

クレジットカードの分割払い

すでにクレジットカードを持っている方は、医療費の支払いでクレジットカードの分割払いを利用するのもひとつの方法です。所持しているクレジットカードであれば、審査も不要で手続きなしで利用が可能です。

分割払いのメリットとデメリットは、それぞれ以下のとおりです。

分割払いのメリット

- すでにクレジットカードを持っている場合審査が不要

- 医療ローンより手続きがやや簡易的

分割払いのデメリット

- クレジットカードの利用枠を超える支払いができない

- 最大分割回数が比較的少ない

- 医療ローンやフリーローンより手数料(金利)が高い傾向がある

クレジットカードの分割払いは、手数料(金利)が12.0~18.0%と高めに設定される傾向があります。利用前に事前にシミュレーションして、返済の目途をたてるようにしましょう。

現金やクレジットカードでの一括払い

医療費をクレジットカードや現金などで一括払いをするのもひとつの手段です。一括で払った場合は利息がかからないため、

支払いにかかる費用を少なくできる

というメリットがあります。

一括払いのメリットとデメリットは、それぞれ以下のとおりです。

一括払いのメリット

- 審査が不要(現金またはすでにクレジットカードを持っている場合)

※クレジットカード作成には審査があります。 - 利息がかからない

一括払いのデメリット

- 利用枠を超える支払いができない(クレジットカードの場合)

- 一気に現金が減ってしまう

治療の緊急性が高い場合は、一括払いができるまでお金を貯めるよりも、借り入れなどでできるだけ早く資金を調達して治療を受けるほうがよいでしょう。

医療ローンでも使える医療費控除

医療ローンで支払った場合でも、医療費の控除を受けられる可能性があります。医療費控除とは、その年の1月1日から12月31日までの間に自分や生計を一にしている配偶者・親族のために支払った医療費が一定額を超えたときに、所得控除を受けられる制度です。

所得や医療費によって異なりますが、医療費を基に算出された金額が引かれて一部の所得税が減税されます。

よくある質問

医療ローンとは何ですか?

医療ローンは脱毛や美容整形にも利用できますか?

医療ローンは学生や主婦(主夫)でも利用できますか?

医療ローンの審査に通らない場合、ほかにどのような借入手段がありますか?

- カードローン

- フリーローン(銀行のフリーローンの場合)

- クレジットカード分割払い

- 一括払い(現金またはクレジットカード)

保険代理店の実務経験を生かして、執筆業や講師業も行う。