カードローンで収入証明書が必要なときとは?提出できる書類や発行方法

※本コラムの内容は、当社の商品の内容を説明するものではありません。

更新日:

カードローンの申込時に必要な「収入証明書」とは、給与明細書や源泉徴収票などです。申込者の収入がわかる書類で、金融機関は申込時に申込者が申告した情報と収入証明書を参考に審査します。

収入証明書の提出を求められるタイミングは申込時や契約中で、借入額によっては不要となるケースもあります。

収入証明書として提出できる書類が手元にない場合は、勤務先や市区町村役場などで発行手続きをすることで取得できます。

- 収入証明書が必要な理由と提出のタイミング

- 収入証明書として提出できるおもな書類

- 収入証明書がないときの対処法

収入証明書とは

収入証明書とは、個人の収入などの資力を証明する書類です。

「収入証明書」という名称の書類があるのではなく、収入等を証明できる書類として貸金業法に定められている給与明細書や源泉徴収票などの総称として使われます。

カードローンで収入証明書の提出が必要になるケース

収入証明書が必要になるときは、「申込時」と「契約中」の2パターンです。

申込時に提出が求められるケース

収入証明書の提出が必要なのは、以下の2つのいずれかに当てはまるときです。

- ひとつの貸金業者から50万円を超える借り入れをする

- 複数の貸金業者で合計100万円を超える借り入れをする

これらに当てはまらない場合は、基本的に収入証明書は不要です。

ただし、審査の状況によっては収入証明書の提出が求められるケースもあります。

契約中に提出が求められるケース

契約期間中に借入総額が100万円を超える場合は、必ず収入証明書の提出が必要です。(極度額の範囲内でお金を借りる極度方式基本契約の場合)

また、金融機関によっては、カードローンの契約中、定期的に収入証明書の提出が必要です。

収入証明書を提出しない場合、サービスを利用できなくなる可能性があります。契約中でも収入証明書の提出を求められたときは必ず提出しましょう。

そのほかに、転職をした際に収入証明書の提出が必要になることもあります。

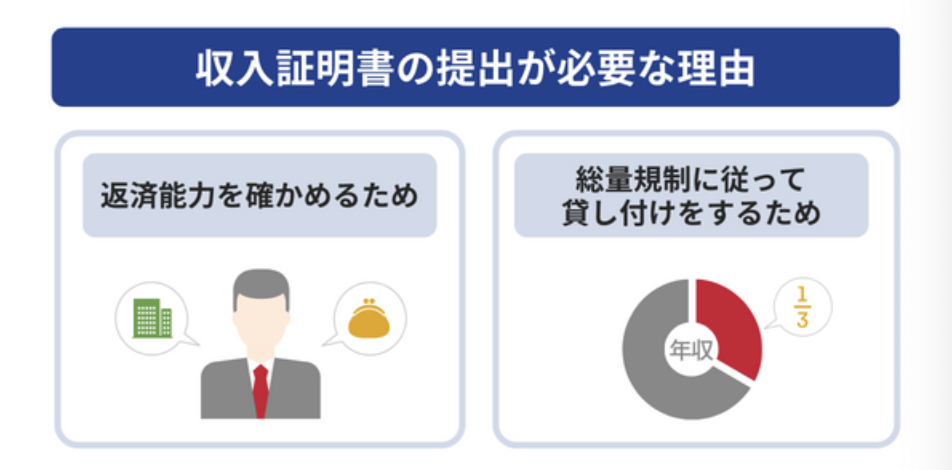

収入証明書の提出が必要な理由

収入証明書の提出が必要な理由には、おもに2つあります。

返済能力を確かめるため

返済能力とは、借りたお金を返済する能力のことです。

審査の際に、申込者が申告した収入や勤務先、勤続年数などの情報と収入証明書をあわせて返済能力を判断します。

金融機関は、申込者が希望する金額を貸し付けても滞りなく返済されるかを判断したうえで、融資する金額を決定します。

総量規制に従って貸し付けをするため

貸金業者は、年収の3分の1を超えない金額で貸し付けをするため、申込者に収入が確認できる書類の提出を求めています。

消費者金融や信販系カードローン会社といった貸金業者には「総量規制」という規制があり、申込者の年収の3分の1を超える金額の貸し付けが原則できません。

総量規制は、消費者の借り過ぎや、貸金業者の貸し過ぎを防ぐために設けられた規制です。

銀行や信用金庫、信用組合、労働金庫などは貸金業者ではないため、貸金業法に基づく総量規制は適用されません。ただし、銀行などは独自の融資基準を設けており、借り入れできる金額は貸金業者と同程度になることが考えられます。

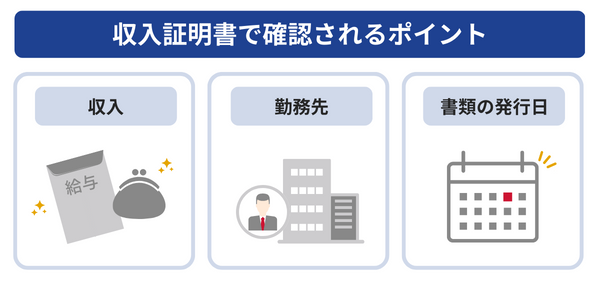

収入証明書で確認されるポイント

金融機関に提出した収入証明書では、おもに収入や勤務先、発行年月などが確認されます。

収入はいくらか

収入証明書を見ることで、申込者の収入の有無や年収などがわかります。

申込者の申告した収入が、収入証明書に記載された収入と相違がないかを確認します。収入を申告する際は誤りがないよう、収入証明書を確認しておきましょう。

申告した勤務先に誤りがないか

給与明細書や源泉徴収票のように会社が発行する書類は、申込者が申告した勤務先と相違がないかを確認するために利用できます。

最近、転職や離職をした方は、実際と異なる勤務先の書類を提出しないよう注意しましょう。

書類が発行された日は古くないか

収入証明書は、書類によって「発行から◯カ月以内」といった期限を設けています。

金融機関が指定した期限よりも古い収入証明書を提出しないよう注意しましょう。

カードローンで収入証明書となる書類

カードローンの申込時や契約中に、収入証明書として提出できるのは、おもに以下の書類です。

| 書類の名称 | 取得方法・時期 |

|---|---|

| 源泉徴収票 |

|

| 納税通知書 納税証明書 |

|

| 確定申告書 |

|

| 給与明細書+賞与明細書 |

|

| 年金通知書 年金証書 年金源泉徴収票 |

※いずれも年金を受け取っている、 |

| 所得証明書(課税証明書・非課税証明書) |

|

| その他法令で定める書類 |

※機関によって異なる場合があります。

金融機関によって、収入証明書の対象となる書類は異なります。実際に提出できる書類は、金融機関のWEBサイトなどで確認してください。

源泉徴収票

源泉徴収票は、12月の年末調整後に会社が発行する書類です。

1年間の給与、控除の金額が書かれた書類で年1回のみ発行されますが、必要になった際は再発行の依頼ができます。

会社に勤務している方が受け取れる書類です。

納税通知書・納税証明書

※上記画像は納税通知書

納税通知書は、毎年5月または6月に市区町村役場が発行する書類です。

給与収入の金額が書かれており、会社員の方は、市区町村役場で発行されたものを勤務先から受け取ります。個人事業主や自営業などの場合は、市区町村役場から発行され自宅に届きます。

納税証明書は税務署、都道府県税事務所、市区町村役場等で依頼すると発行されます。証明する税金の種類によって交付請求先が異なるので注意しましょう。

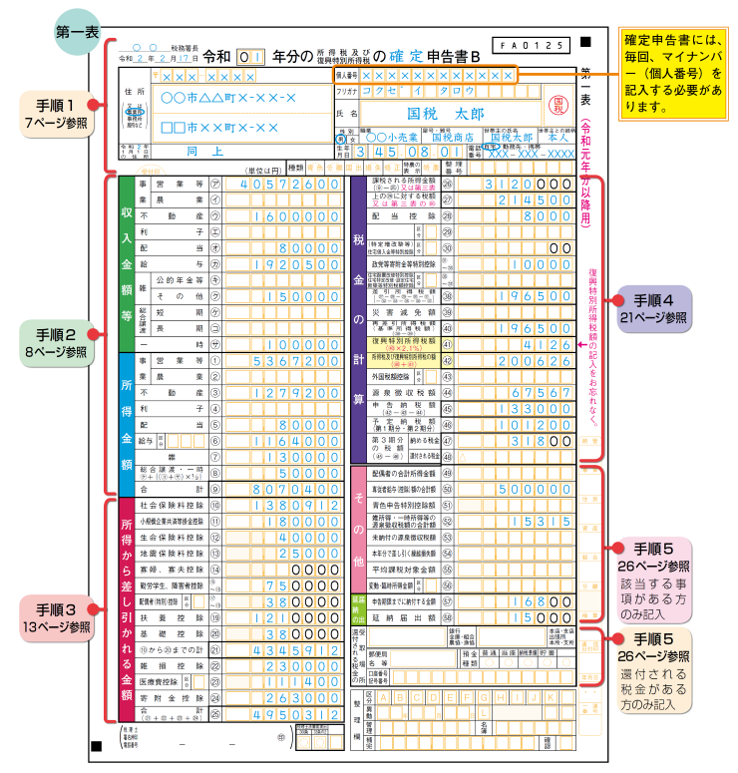

確定申告書

画像引用元:申告書の記載例|国税庁

個人事業主や自営業の方、確定申告をした方は、「確定申告書」も収入証明書として提出できます。

確定申告書を提出する場合は、以下の要件を満たす必要があります。

- 最新年のもの

- 税務署印

(e-Taxであれば税務署での受付日時が記載されている) - 氏名がフルネームで記載されている

- 収入金額、所得金額が読みとれる

給与明細書+賞与明細書

給与明細は、直近2カ月分など複数枚提出することもあります。

賞与を受け取っている方は、賞与明細書も提出しましょう。

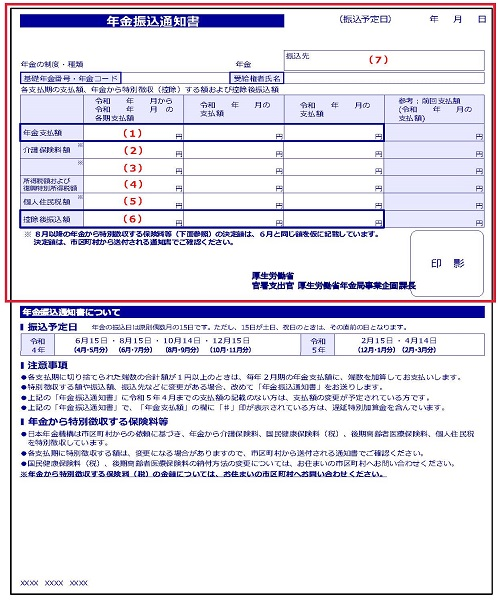

年金通知書・年金証書・年金源泉徴収票

画像引用元:年金振込通知書|日本年金機構

年金通知書とは、すでに年金を受け取っている方へ「年金がいくら支給されているか」を知らせる書類です。日本年金機構から、年1回6月ごろに発行されています。

年金証書とは、年金を受け取る権利があることを証明する書類です。年金受給の手続き後、年金事務所から発行されるもので1度のみ送られてきます。手続きをすることで再発行できます。

年金源泉徴収票とは、老齢または退職を支給事由とする年金を受け取った方へ支払われた年金の金額や源泉徴収された所得税額を知らせる書類です。日本年金機構から毎年1月ごろに発行されています。

いずれの書類も、すでに年金の受給を開始している方、または受け取るための手続きをした方のみが持っている書類です。

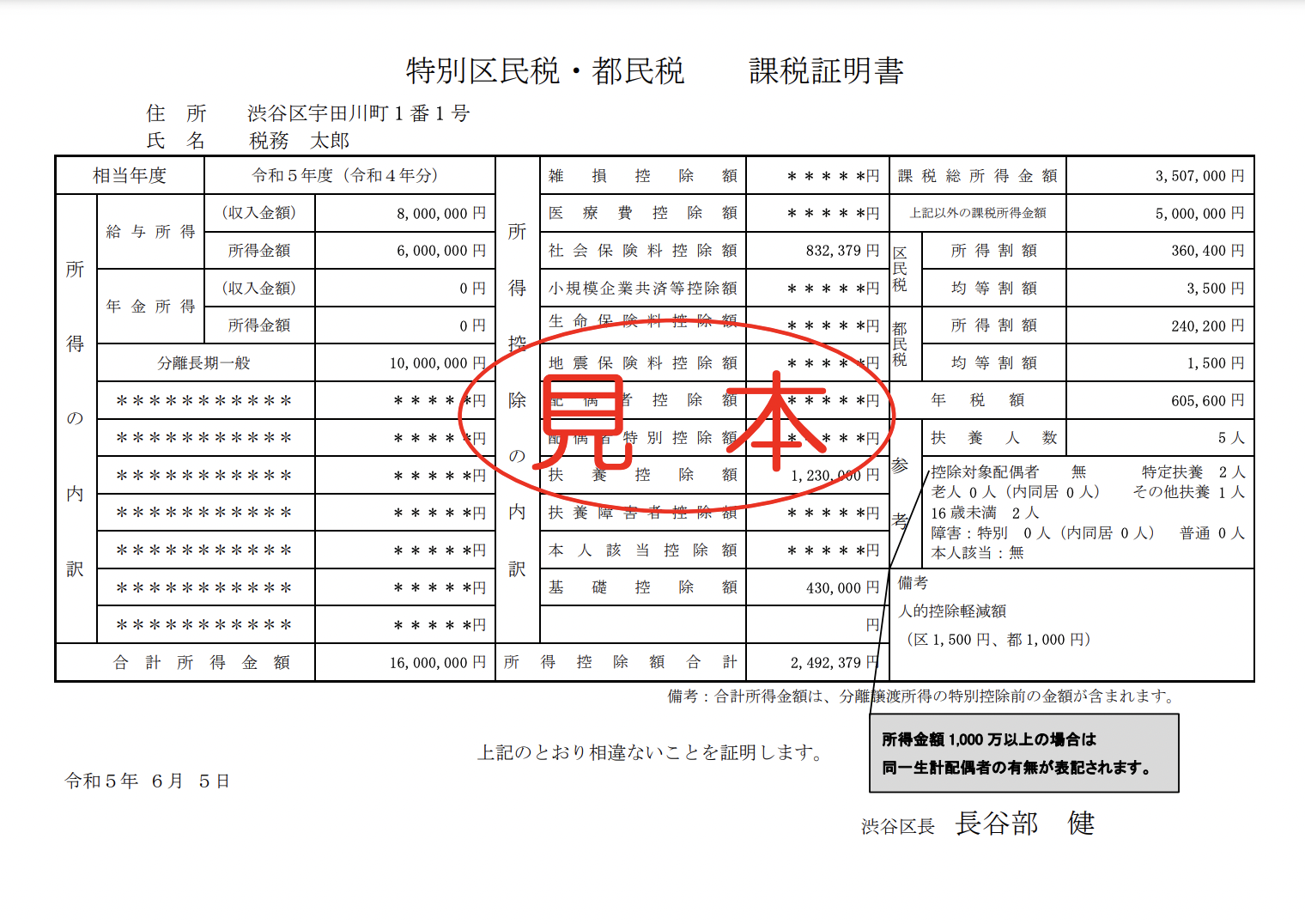

所得証明書(課税証明書・非課税証明書)

画像引用元:渋谷区役所「証明書の種類と申請方法」

所得証明書(課税証明書・非課税証明書)は、市区町村役場で発行を依頼できる書類です。

勤務先で給与明細書や源泉徴収票の発行ができないときや、個人事業主、自営業の方が収入証明書を発行する手段として利用できます。

必要になったときは市区町村役場の窓口で手続きをすれば、基本的に当日中に受け取れます。

その他法令で定める書類

これまでに紹介したもの以外に、以下の書類も貸金業法で定められた収入証明書です。

その他の収入証明書

- 支払調書

- 青色申告決算書

- 収支内訳書

など

ただし、上記の書類はカードローン会社が対応していないケースも多いため、必ず確認しましょう。

収入証明書の提出方法

スマホやパソコンから収入証明書を提出するときは、書類をカメラで撮影、またはスキャンして送信します。オフラインで提出するときは、基本的に書類のコピーを提出しましょう。書類の原本を送付するよう指定があれば原本を提出します。

実際の書類の提出方法は、金融機関により異なります。詳細は、金融機関のWEBサイトを確認してください。

スマホから提出

スマホから収入証明書を提出する場合は、金融機関のWEBサイトや専用アプリを利用します。

スマホのカメラで書類を撮影した際は、氏名や勤務先、収入の金額などがはっきり見えているか確認しましょう。

書類がカメラに入りきらないときや、文字がきれいに見えないときは、縦横比率を変える、マクロモードにするなど読み取れる工夫をしてみてください。

パソコンから提出

パソコンから収入証明書を提出する際は、金融機関のWEBサイトを利用します。

スマホで撮影した画像や、スキャナーで取り込んだ画像を提出します。

郵送で提出

スマホやパソコンが利用できない場合は、郵送で提出することもできます。

郵送した書類は返却されないため、原本ではなくコピーを送付しましょう。

店舗に提出

無人契約機がある消費者金融や銀行などの店舗で申し込みをする場合は、事前にWEBサイトを確認して原本、コピーのどちらを提出するか確認しましょう。

消費者金融や銀行などの多くは、スマホやパソコンでカードローンの申し込みが可能です。店舗へ足を運ぶことなく申し込みをしたい方は、スマホやパソコンを利用するとよいでしょう。

FAXで提出

金融機関が指定するFAX番号に、収入証明書を送る方法もあります。

金融機関のなかには、FAXでの書類提出に対応していないケースがありますので、金融機関のWEBサイトを確認しましょう。

収入証明書がないときの対処法

給与明細書や源泉徴収票などがないときは、「源泉徴収票の再発行」または「所得(課税)証明書の発行」のいずれかで対処しましょう。

勤務先で源泉徴収票の再発行を依頼する

源泉徴収票は、勤務先で再発行の依頼が可能です。勤務先の経理や総務の担当者に相談してみましょう。

発行までの日数は、勤務先の都合により異なります。数日かかることもありますので、発行を依頼する際に、いつごろ受け取れるか確認しておくのがおすすめです。

市区町村役場で所得証明書(課税証明書・非課税証明書)の発行を依頼する

「所得(課税)証明書」はお住まいの地域の市区町村役場に発行を依頼できます。書類の取得方法は、市区町村役場の窓口で依頼、郵送で取り寄せ、コンビニの3種類です。

自治体により異なりますが、いずれの方法でも200~300円の手数料がかかります。

市区町村役場の窓口での手続きを代理人に依頼する方法

市区町村役場の窓口では、本人はもちろん代理人による手続きも可能です。「平日は仕事で市区町村役場へ行けない」という方は、委任状を書いて代理人に手続きをしてもらうのもよいでしょう。

郵送で依頼する方法

郵送で手続きをする場合は、市区町村役場が発行した書類を申込者の自宅へ返送する時間が必要です。少しでも早く書類を入手したい方は、窓口での依頼がおすすめです。

コンビニで手続きする方法

マイナンバーカードや住民基本台帳カードを所持している方は、コンビニのマルチコピー機で所得(課税)証明書を取得できます。全国展開しているコンビニチェーン店をはじめ、各地域のコンビニやスーパーで手続きできます。

外部サイト:地方公共団体情報システム機構|証明書等の自動交付【コンビニ交付】

収入証明書を提出するときの注意点

収入証明書を提出する際の注意点を把握して、スムーズに申し込みを行いましょう。

書類に不足・不備がないかを確認する

書類に不足や不備がないか、入念に確認して書類を提出しましょう。

収入証明書提出時に気をつけるポイント

- 発行年月は最新であるか

- 提出する書類の枚数に不足はないか

- 【オンライン提出の場合】画像がぶれて文字や数字が見えにくくないか

- 【オンライン提出の場合】氏名や勤務先などの必要な部分が画像に収まっているか

給与明細書を提出するときは、「2カ月分用意しているか」「賞与明細書があるか(賞与がある場合)」を確認しましょう。

カードローンを申し込むときは、収入証明書以外にも運転免許証などの本人確認書類が必要です。こちらも不備や不足がないように手続きをしましょう。

※金融機関によって異なるケースもあるので、金融機関のWEBサイトを確認しましょう。

電話による在籍確認がある場合もある

勤務先へ電話をせず、会社名が記載された収入証明書の提出を在籍確認とする金融機関もあります。ただし、在籍確認のために収入証明書を提出したとしても、金融機関の判断により電話で在籍確認をする可能性もあると覚えておきましょう。

在籍確認は、申込者本人が電話応対する必要はありません。申込者以外が電話応対した場合でも、「在籍している」とわかれば確認できたことになります。

金融機関のオペレーターは、「◯◯さんがカードローンの申し込みをした」といったことは伝えないため、借り入れをしたことが知られる可能性は低いでしょう。

よくある質問

カードローンで収入証明書が不要なのはどのようなときですか?

以下の条件に該当しない場合は、基本的には収入証明書の提出は不要です。

- ひとつの貸金業者から50万円を超える借り入れをする

- 複数の貸金業者で合計100万円を超える借り入れをする

例えば、1社から30万円の借り入れをするときや、2社あわせて50万円の借り入れをするときは、条件に当てはまらないため書類は提出しなくてもよいでしょう。

ただし、契約期間中に借入総額が100万円を超える場合は、必ず収入証明書の提出が必要です。(極度額の範囲内でお金を借りる極度方式基本契約の場合)

どのような書類が収入証明書として提出できますか?

カードローンで収入証明書となるおもな書類は、以下のとおりです。

- 給与明細書+賞与明細書

- 源泉徴収票

- 課税証明書・特別徴収税額の決定通知書

- 所得証明書(課税証明書・非課税証明書)

- 確定申告書

- 青色申告決算書

- 収支内訳書

- 年金振込通知書・年金証書

実際に提出する際は、金融機関のWEBサイトで収入証明書の対象になるものを確認しましょう。

詳しくは「カードローンで収入証明書となる書類」をご覧ください。

カードローンを申し込むときなぜ収入証明書を提出しなければならないのですか?

カードローンの申込時に収入証明書を提出する理由は、「申込者の返済能力を確認するため」「総量規制に基づいた貸し付けを行うため」です。

総量規制とは、借り入れを利用する方の年収の3分の1を超える貸し付けを基本的に原則禁止とする規制のことです。消費者金融やカードローン会社などの「貸金業者」に対して適用されます。

詳しくは「収入証明書の提出が必要な理由」をご覧ください。

収入証明書を持っていません。どうすればいいですか?

収入証明書をお持ちでない方は、2種類の方法で取得できます。

- 勤務先で源泉徴収票の再発行を依頼する

- 市区町村役場で、所得(課税)証明書の発行を依頼する

詳しくは「収入証明書がないときの対処法」をご覧ください。

保険代理店の実務経験を生かして、執筆業や講師業も行う。